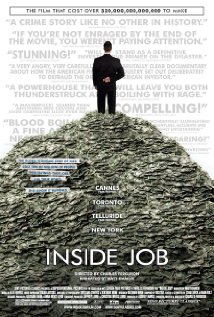

Hacía tiempo que no disfrutaba tanto con una película. Me refiero a un disfrute estrictamente intelectual. Porque, como advierte una de las frases que publicita la película, después de ver la oscarizada Inside Job si no sales del cine con un alto nivel de cabreo es que no has prestado atención.

Este documental, escrito y dirigido por Charles Ferguson, logra explicar en apenas dos horas la cara más oculta de la crisis financiera en EE.UU., que ha devenido en la mayor crisis económica mundial desde la gran depresión del 29. Y lo hace de una forma comprensible, rigurosa y amena para todos, una tarea nada fácil cuando el tema en cuestión son las altas finanzas. Es, en suma, una muy interesante película de la que yo me permito sacar algunas lecturas y lecciones que comparto con todos ustedes.

1. El poder del Lobby en EEUU

La primera lectura es que EE.UU. tiene el sistema de lobby más desarrollado que uno pueda imaginarse, un sistema implacable que funciona y del que nadie, aparentemente, queda al margen. Todas las administraciones, de Reagan a Clinton, pasando por las dos etapas de Bush padre e hijo, participaron en el proceso de profunda desregulación de la banca americana y de los mercados financieros, que, según denuncia Inside Job, fue la clave del desplome. Incluso Obama, que anunció el fin de los lobbys en el inicio de su presidencia, ha acabado por sucumbir a la influencia de los banqueros de Wall Street, con la continuidad en su Administración de unos cuantos de los que provocaron el desaguisado.

El corolario de este primer punto, nos guste o no, es que para hacer negocios en EE.UU. es muy recomendable dejarte acompañar por un buen lobbysta, porque si no, difícilmente te comerás un rosco. Aunque conociendo el percal, ésto estará solo al alcance de empresas de cierto tamaño, porque las minutas pueden ser de escándalo.

2. Los conflictos de interés y la transparencia

Un segundo punto destacable de Inside Job, muy vinculado al anterior, es la madeja de intereses cruzados entre las empresas y, especialmente, los banqueros de Wall Street, la clase política y el mundo académico, como detallaba Marc Garrigasait en su blog de El Confidencial. Es realmente preocupante ver cómo se utilizan opiniones supuestamente independientes y de alto nivel científico, surgidas desde el ámbito universitario -en el caso de EE.UU.- para justificar esta o aquella regulación, o incluso para vender determinado producto financiero. Y cómo la clase política tiene una cierta tendencia a no enterarse (yo diría, a mirar para otro lado) de lo que realmente hay detrás de esas posiciones y las utilizan, de hecho, como justificación de las medidas que adoptan o no adoptan. Lo mismo puede decirse de los informes de las agencias de rating, de los bancos de inversión o de los dictámenes de grandes consultoras o despachos de abogados. Con un matiz: cuando un profesor universitario de cierto prestigio firma un informe favorable a determinada posición hay quien pudiera esperar que dicha opinión está libre de toda sospecha crematística. A la vista está que no tiene porqué ser así, al menos en EE.UU., donde la descripción de este entramado de intereses pone los pelos de punta.

Obviamente, por supuesto que hay mentes independientes que preparan informes de motu propio. Pero, para evitar conflictos de interés y equívocos la mejor receta es la transparencia, y sería muy sano -por no decir, indispensable- que cualquier análisis o informe sobre cualquier materia relacionada con el dinero, clarificara si ha sido elaborado a petición de parte, y sobre todo, si existe alguna contraprestación por el mencionado «paper» que deba conocerse para poner en valor esa opinión.

Mi segunda lección, en todo caso, es que siempre que caiga en sus manos algún informe sobre determinada operación financiera, reforma legal o cualquier otra materia, se pregunte qué interés tiene el autor para fijar una u otra posición, y eso le ayudará, al menos, a valorar adecuadamente el informe y ponerlo en su sitio

3. El espejo de España

El tercer aspecto de Inside Job sobre el que he reflexionado es si los hechos son trasladables a España. Y creo, en este sentido, que hay una noticia buena y una mala.

La buena es que los bancos y cajas de ahorro españoles no entraron en el juego de los derivados financieros sin control gracias a una normativa que se ha revelado clave, porque nos ha permitido quedar al margen de la primera parte de la crisis financiera, en los años 2007 y siguientes. En España, la obligación de consolidar todas las operaciones de derivados fue un importante desincentivo para asumir un riesgo excesivo, lo que unido a la famosa provisión anticíclica, permitió al sistema financiero no colapsar al principio de la crisis.

Otra cosa es la grave situación en la que se encuentra ahora el sector. Y es aquí donde entra la mala noticia, la que sí es trasladable a España desde la experiencia de EE.UU.: el crecimiento desaforado de los créditos al ladrillo está siendo tan insoportable como lo fue la burbuja de las subprime y la gigantesca madeja de los derivados en EE.UU.

Lo que ocurrió en España en los últimos años era algo insostenible. El dar hipotecas sin límites o financiar proyectos inmobilarios sin sentido ha sido y va a seguir siendo, hasta que no se tomen verdaderas cartas en el asunto, el talón de aquiles de la tremenda crisis desatada en España. Un país en el que, como consecuencia de esa burbuja inmobiliaria y, más en general, por el excesivo endeudamiento del conjunto de la economía, se ha producido unos desajustes que nos va a costar sangre, sudor y lágrimas arreglar.

La tercera lección, por lo tanto, es que en materia de finanzas, lo que no puede ser no puede ser y, además, es imposible. Las telas de araña se estiran hasta que se rompen.

A nivel del sector, cuánto más se tarde en aflorar de verdad los problemas y en corregirlos, más dura será la caída. Ya no es tiempo de seguir contemporizando con determinadas entidades financieras y sus gestores, que las llevaron a la situación crítica en la que están sin que nadie se lo pidiera. Hasta que el problema de las cajas de ahorro no se solucione a fondo costará poner a circular nuevamente la financiación necesaria para que la economía funcione.

Y a nivel particular, lo más recomendable es evitar la ilusión de que los años de bonanza son eternos, al igual que las rentabilidades pasadas no garantizan rentabilidades futuras. Porque al final, el sistema corrige, y como te pille con el pie cambiado, tus finanzas personales se desmoronan como un castillo de naipes en cuestión de semanas o meses.

4. La Codicia, un pecado capital (y capitalista)

El último punto de reflexión sobre Inside Job es, probablemente, el más complejo: la Codicia.

La codicia entendida en un sentido amplio, querer tener más y más, cueste lo que cueste. La codicia a gran escala, del banquero y el empresario, pero también la de andar por casa, de qui

en vive por encima de sus posibilidades y se empeña hasta las pestañas para llevar ese ritmo de vida. La codicia de los políticos, en términos de poder. La codicia entendida como esa irrefrenable conducta de amasar por amasar sin pararse a disfrutar de lo que ya se tiene.

Mi lección, en este caso, es bastante más sencilla, al menos de formular, porque la tomo de Epicuro: «¿Quieres ser rico? Pues no te afanes en aumentar tus bienes, sino en disminuir tu codicia». Ahí queda eso.