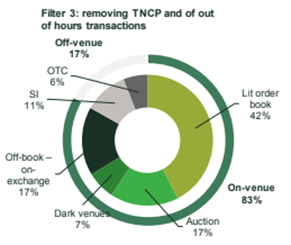

La gran mayoría -el 83%- de las operaciones en acciones realizadas en Europa durante el primer trimestre de 2021 tuvo lugar en los mercados organizados (on-venue), es decir, en los mercados regulados y en los sistemas multilaterales de negociación (MTFs), según el informe ‘The landscape for European equity trading and liquidity’, publicado hoy por la Asociación de Mercados Financieros de Europa (AFME). Solo el 17% restante se realizó fuera de estos centros, en los también denominados off-venue -los internalizadores sistemáticos (SI) o los mecanismos fuera de mercado u over the counter (OTC)-, según el mencionado informe elaborado por la consultora Oxera para AFME.

Estos datos vienen a rebatir algunas informaciones recientes poco exactas, en las que se otorgaba erróneamente un mayor peso a la contratación bursátil fuera de mercado, y constatan en cambio, según AFME, que “un aumento de la concentración de las negociaciones en los mercados organizados podría mermar la liquidez y la capacidad de elección de los inversores, dando lugar a un aumento de los costes de la negociación”.

El Director Ejecutivo de AFME, Adam Farkas, abogó por no introducir restricciones ni distorsiones en la próxima revisión del Reglamento Europeo sobre Mercados de Instrumentos Financieros (MIFIR).

“Garantizar una diversidad suficiente en la negociación va en beneficio de las pensiones y los ahorros de los particulares, ya sea a través de su participación directa en los mercados o de los inversores institucionales que los representan”, señaló Adam Farkas.

Además, afirmó que “la falta de competencia en la negociación en los mercados secundarios de la Unión Europea (UE) también puede estar frenando el crecimiento de los mercados primarios, poco desarrollados en comparación con el tamaño de la economía de la UE”.

Según el informe de AFME, los datos manejados en recientes informes son inexactos porque no tienen en cuenta que un volumen importante de las transacciones notificadas de OTC y SI entran en la categoría de operaciones de carácter técnico, lo que habría sobrestimado su peso en el volumen de negociación total.

Bajo esta premisa, el volumen total de operaciones realizadas off-venue sería del 44%, mientras que el análisis realizado por Oxera y AFME incorpora una serie de filtros que eliminan este tipo de operaciones técnicas, y que da lugar a una disminución del volumen total hasta el 17%, es decir, 27 puntos porcentuales menos. Las operaciones técnicas, como las transferencias de colaterales, los give-ups y give-ins, y las operaciones entre filiales con fines operativos, son operaciones que pueden ser relevantes dese el punto de vista supervisor, pero no para analizar los volúmenes de negociación o liquidez.

Este análisis más preciso desmiente las afirmaciones de algunas asociaciones como la Federation of European Securities Exchanges (FESE), que representa a los mercados organizados en el sentido de que las plataformas fuera de mercado están dominando de forma desproporcionada el escenario de las negociaciones europeas, y, en consecuencia, la competencia está disminuyendo.

“El análisis de Oxera aplica filtros para distinguir la verdadera actividad de negociación económica de la notificación de operaciones técnicas. Aunque nuestro informe aporta más claridad, es necesario seguir trabajando para obtener una visión precisa del panorama de la negociación y la liquidez en Europa”, destacó Reinder Van Dijk, socio de Oxera.

Por su parte, Farkas explicó que este informe » pone de manifiesto cómo los datos brutos de negociación de acciones que se comunican a la ESMA pueden utilizarse para representar de forma inexacta el panorama de la negociación y para influir en la elaboración de políticas, con el riesgo de perpetuar el dominio de las bolsas en la negociación de acciones. Esto es preocupante porque un contexto de negociación excesivamente concentrado obstaculiza la competencia, la elección de los inversores y mantiene unos costes de negociación elevados”.

Desde AFME abogan por “priorizar las mejoras en las definiciones de los datos reglamentarios y en los procesos de recopilación en la próxima Revisión de MiFIR, para que los policy makers tengan una imagen precisa de la evolución del mercado de la UE y puedan compararla a nivel internacional. La revisión no debe privilegiar ningún mecanismo de negociación en particular, porque de lo contrario corremos el riesgo de ir en contra de sus objetivos de mejorar la liquidez del mercado y los resultados de los inversores”, concluye Farkas.

En los últimos años, los mercados en la UE han experimentado importantes cambios, con la introducción del Reglamento Europeo sobre Mercados de Instrumentos Financieros (MIFIR) y de la segunda Directiva sobre Mercados de Instrumentos Financiero (MiFID II) en 2018, así como la salida de Reino Unido de la UE. Sin embargo, a pesar de los esfuerzos realizados por los reguladores para mejorar la transparencia de la información sobre las operaciones en los mercados, siguen existiendo importantes problemas que dificultan la evaluación de la situación de la liquidez en la Unión.

AFME es la voz de todos los mercados financieros al por mayor de Europa y ofrece conocimientos especializados en relación con una amplia variedad de cuestiones normativas y de mercados de capitales. AFME aspira a ser un puente entre los participantes en el mercado y los responsables políticos de toda Europa, aprovechando sus sólidas relaciones de larga duración, sus conocimientos técnicos y su trabajo basado en hechos objetivos.

AFME representa a los principales bancos mundiales y europeos, así como importantes bancos regionales, agentes intermediarios, despachos jurídicos, inversores y otros participantes en el mercado financiero. Entre sus miembros se incluyen Banco Santander, BBVA, La Caixa Titulización y Bankia. AFME forma parte de una alianza mundial junto con la SIFMA (Asociación de la Industria de Valores y Mercados Financieros de EE. UU.) y la ASIFMA (Asociación de la Industria de Valores y Mercados Financieros de Asia) a través de la GFMA (Asociación Global de Mercados Financieros).